东吴证券股份有限公司黄诗涛,房大磊,石峰源,杨晓曦近期对中国巨石(600176)进行研究并发布了研究报告《2024年中报点评:Q2业绩环比修复,新产能落地有望强化公司龙头地位》,本报告对中国巨石给出买入评级,当前股价为10.3元。

中国巨石

投资要点

事件:公司披露2024年中报,24H1分别实现营收/归母净利润/扣非后归母净利润77.4/9.9/6.3亿元,同比分别-1.2%/-53.4%/-50.5%,单Q2营收/归母净利润/扣非后归母净利润为43.6/6.1/4.6亿元,同比+4.8%/-46.5%/-40.7%。

24H1销量同比继续增长,行业复价良好带动二季度盈利环比改善明显。(1)24H1公司玻纤及制品实现营收76.0亿元,同比+0.4%,粗纱/电子纱分别实现销量152.2万吨/4.6亿米,同比+22.6%/+24.2%;得益于风电、汽车、家电等需求回暖叠加行业复价带来的下游备货意愿增强,测算Q2粗纱、电子纱销量也均环比Q1明显增长;(2)自一季度末以来公司对粗纱、电子布产品进行多轮复价,其他企业积极跟进,复价效果良好,Q2末行业缠绕直接纱2400tex主流报价为3900元/吨,电子布主流报价为3.9元/米,环比一季度末分别+800元/吨、+0.6元/米,复价落地带动公司单Q2营收环比Q1有28.8%的明显增长,毛利率环比提升2.4pct至22.6%。

汇兑损失影响财务费用,Q2净利率环比改善。(1)24H1公司期间费用率为10.3%,同比+1.6pct,其中销售/管理/研发/财务费用率分别为1.2%/4.4%/3.3%/1.4%,同比分别+0.2/+0.1/-0.3/+1.6pct,财务费用率的提升主要是由于受汇率变动影响24H1录得汇兑损失304.4万元(去年同期为汇兑收益1.3亿元);(2)24H1公司资产处置收益为2.5亿元,同比-62.7%,主要是由于2023年公司处置铑粉贵金属录得较多处置收益;(3)24H1公司销售净利率为12.8%,同比-14.5pct,主要受到一季度产品售价较低的影响,单Q2公司盈利水平明显改善,净利率为14.3%,环比+3.5pct。

资本开支速度受现金水平下降影响而放缓,资产负债结构有所改善。(1)24H1公司实现经营活动净现金流2.3亿元,同比-1.4亿元,主要是由于销售商品收到的现金和银行承兑汇票到期托收减少,24H1收现比/付现比分别为64.9%/56.8%,同比分别-11.2/-16.2pct;(2)24H1公司购建固定资产、无形资产和其他长期资产支付的现金为6.3亿元,同比-2.1亿元,资本开支节奏有所放缓;截至24H1末公司资产负债率为42.7%,同比-1.0pct。

公司淮安基地新增产能逐步落地,产品结构持续改善,龙头优势有望进一步彰显。巨石淮安零碳智能制造基地第二条10万吨产线于7月末点火,我们预计有望在8月底实现正常生产;根据公司公告,公司拟对全资子公司巨石九江增资2亿元以加快九江智能制造基地建设进度。公司上半年增量复价卓有成效,在新增产能陆续落地的同时,也对产品结构陆续进行调整,有利于进一步加固公司竞争壁垒,盈利稳定性也将提升。

妈妈不止在怀孕的孕早期不应该接触一些不容易污染的环境和被污染的物质,在整个孕期都尽量不要接触,因为这些被污染的环境和物质都会对我们肚子中的宝宝产生一定的影响,特别是一些汽油,油漆,漂白剂和防腐剂等。同样也尽量不要去一些新房子里居住。如果妈妈们总是随心所欲的话难免会增加孩子们出现畸形的情况!

盈利预测与投资评级:公司在行业下行期把握中高端市场机会,立足成本优势,新增投放产能,市占率逆势上行;上半年行业复价稳步落地,竞合态势好转,公司作为行业龙头充分受益于规模和成本优势,业绩率先实现改善。我们维持公司2024-2026年归母净利润预测为25.2/34.7/45.0亿元,8月23日收盘价对应市盈率分别为16.3/11.9/9.2倍,维持“买入”评级。

风险提示:内需回升幅度不及预期的风险,海外经济进一步衰退的风险,原燃料价格上升超预期的风险。

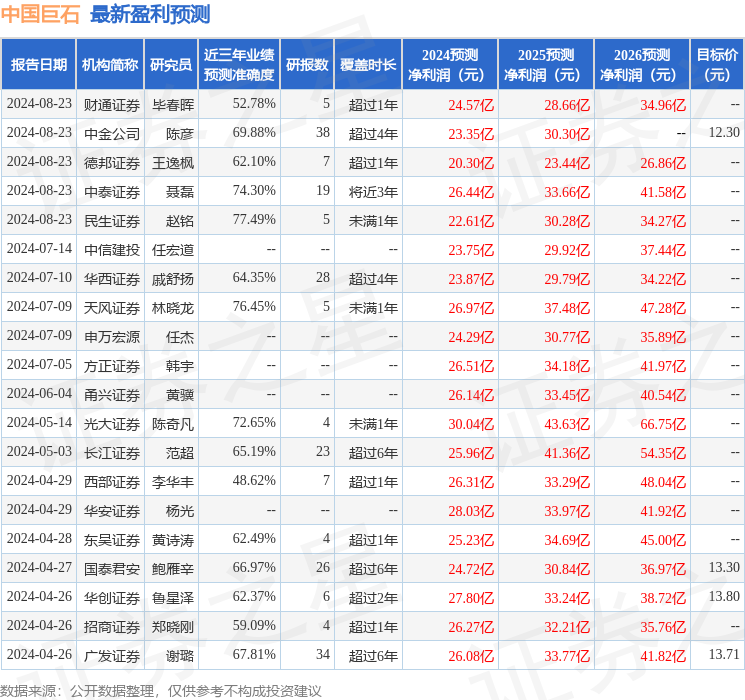

数据中心根据近三年发布的研报数据计算,民生证券赵铭研究员团队对该股研究较为深入,近三年预测准确度均值为77.49%,其预测2024年度归属净利润为盈利22.61亿,根据现价换算的预测PE为18.39。

数据中心根据近三年发布的研报数据计算,民生证券赵铭研究员团队对该股研究较为深入,近三年预测准确度均值为77.49%,其预测2024年度归属净利润为盈利22.61亿,根据现价换算的预测PE为18.39。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级12家,增持评级1家;过去90天内机构目标均价为13.01。

以上内容为 据公开信息整理,由智能算法生成线下配资开户,不构成投资建议。

据公开信息整理,由智能算法生成线下配资开户,不构成投资建议。